所得税から控除しきれない場合に適用される住民税の住宅ローン控除。市区町村が控除額を計算してくれますが、いったいいくら控除されるんだろう?と気になる方も多いのではないでしょうか。

そこで今回は、確定申告書や源泉徴収票から自分で簡単に住民税の住宅ローン控除額を計算する方法を具体例を使って解説します。

※令和4年度税制改正で令和4年入居以降の住民税の控除限度額の計算のしかたが変わりましたので追記しました。(追記箇所は赤字)

住民税の住宅ローン控除の基礎知識

具体例に入る前に、まずは住民税の住宅ローン控除の基礎知識を押さえておきましょう。

住民税から控除される場合

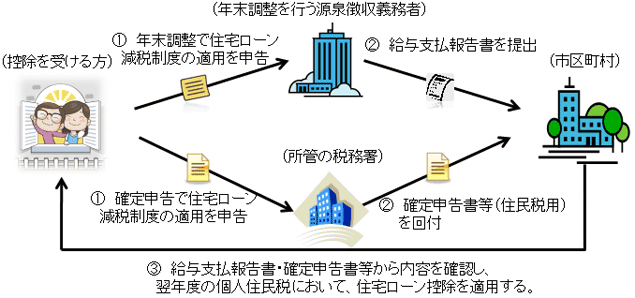

住宅ローン控除は以下の流れで控除します。

住宅ローン控除の流れ

- まず所得税から控除

- 所得税から控除しきれない場合に翌年度の住民税から控除

住宅ローン控除は所得税から控除しきれない場合に住民税から控除されます。所得税から控除しきれる場合は住民税からの控除はありません。保険料控除や扶養控除等のように所得税と住民税から同時に控除されるわけではありません。

また、特定増改築等の住宅ローン控除(一定のバリアフリー改修工事、省エネ改修工事、多世帯同居改修工事で特定増改築等の控除、控除期間5年、控除率2%を選択した場合)は住民税から控除できません。

住民税の控除限度額

住民税から住宅ローン控除(所得税から控除しきれなかった額)をする場合、控除限度額が設けられています。控除限度額は住宅の取得等に係る消費税が何%か(特定取得か特定取得以外か)によって以下の2種類に分かれます。(個人間売買の場合、消費税はかかりません。0%で特定取得以外になります。)

※令和4年度税制改正で住民税の控除限度額の計算のしかたが改正されました。令和4年入居以降は住宅の取得等に係る消費税が何%か(特定取得か特定取得以外か)にかかわらず、全て下記特定取得以外の場合の控除限度額(5%、97,500円)で計算するように変わりました。以下、この記事の控除限度額部分は、令和4年入居以降の場合、そのように読み替えて下さい。

住宅の取得等に係る消費税が8%(特定取得)、10%(特別特定取得)の場合

- 所得税の課税総所得金額、課税退職所得金額、課税山林所得金額の合計額

×7%(136,500円限度)

住宅の取得等に係る消費税が0%、5%(特定取得以外)の場合

- 所得税の課税総所得金額、課税退職所得金額、課税山林所得金額の合計額

×5%(97,500円限度)

※特定取得、特別特定取得は住宅ローン控除の用語で、消費税増税(5%⇒8%⇒10%)にともない住宅ローン控除の控除限度額が引き上げられた際にできました。詳しくは以下の記事をご覧ください。

-

住宅ローン控除!特定取得とは?特別特定取得とは?まとめ

年末調整や確定申告で出てくる住宅ローン控除の「特定取得」と「特別特定取得」。どこがどう違うのか、いまいち全体像がつかめないという方も多いのではないでしょうか。 そこで今回は特定取得と特別特定取得につい ...

続きを見る

※令和4年度税制改正では、上記住民税の控除限度額以外にも住宅ローン控除に関して大幅な改正が行われました。詳しくは以下の記事をご覧ください。

-

【令和4年度改正】令和4年~住宅ローン控除どう変わる?

令和4年度税制改正で住宅ローン控除の適用期限が令和7年まで4年間延長されるとともに、その中身についても大幅な改正が行われました。 そこで今回は、令和4年から住宅ローン控除がどう変わるのか、改正の背景や ...

続きを見る

住民税の住宅ローン控除額の計算式

上記控除限度額を加味した住民税控除額の最終的な計算式は以下の通りです。

住宅の取得等に係る消費税が8%(特定取得)、10%(特別特定取得)の場合

住民税控除額

次のうち最も少ない額

- 住宅ローン控除のうち所得税から控除しきれない額

住宅ローン控除可能額ー所得税 - 限度額:所得税の課税総所得金額等×7%

- 限度額:136,500円

住宅の取得等に係る消費税が0%、5%(特定取得以外)の場合

住民税控除額

次のうち最も少ない額

- 住宅ローン控除のうち所得税から控除しきれない額

住宅ローン控除可能額ー所得税 - 限度額:所得税の課税総所得金額等×5%

- 限度額:97,500円

住民税の手続

所得税の確定申告や年末調整で住宅ローン控除を受けていれば、住民税に関して市区町村に申告するなどの特別な手続きは必要ありません。(何もする必要はありません。)

税務署に所得税の確定申告書を提出すると市区町村に回付され市区町村で控除額を計算してくれます。また、年末調整を受けると勤務先から給与支払報告書が市区町村に提出され控除額を計算してくれます。

(画像出典:総務省ホームページ「新築・購入等で住宅ローンを組む方・組んでいる方へ 個人住民税の住宅ローン控除がうけられる場合があります。」)

【具体例1】確定申告で控除しきれない場合の計算方法

確定申告で住宅ローン控除を控除しきれない場合の住民税控除額は、確定申告書を使って以下のように計算します。

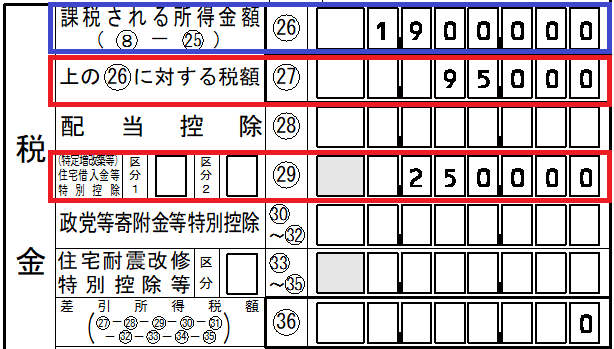

確定申告書第一表

確定申告書第二表

住民税控除額の計算方法

住民税からの控除があるか判定(赤枠)

- 「上の㉖に対する税額」㉗(所得税)95,000円<「(特定増改築等)住宅借入金等特別控除」㉙250,000円

で所得税から控除しきれないので住民税からの控除があります。

(「上の㉖に対する税額」㉗(所得税)≧「(特定増改築等)住宅借入金等特別控除」㉙の場合は所得税から控除しきれるので住民税からの控除はありません。)

住民税の控除限度額の判定(緑枠)

- 「特例適用条文等」に(特定)、(特別特定)とある場合、特定取得、特別特定取得で住民税の控除限度額は以下の金額になります。

所得税の課税総所得金額等×7%(136,500円限度)

今回(特別特定)で特別特定取得なのでこの限度額になります。 - 「特例適用条文等」に(特定)、(特別特定)とない場合、特定取得以外で住民税の控除限度額は以下の金額になります。

所得税の課税総所得金額等×5%(97,500円限度)

住民税控除額の計算

次のうち最も少ない額133,000円が住民税からの控除額になります。

(翌年度住民税から控除。確定申告書が令和2年分なら令和3年度住民税から控除。)

- 住宅ローン控除のうち所得税から控除しきれない額(赤枠)

(特定増改築等)住宅借入金等特別控除㉙250,000円ー上の㉖に対する税額㉗(所得税)95,000円=155,000円 - 限度額:所得税の課税総所得金額等×7%(青枠)

課税される所得金額㉖1,900,000円×7%=133,000円 - 限度額:136,500円

【具体例2】年末調整で控除しきれない場合の計算方法

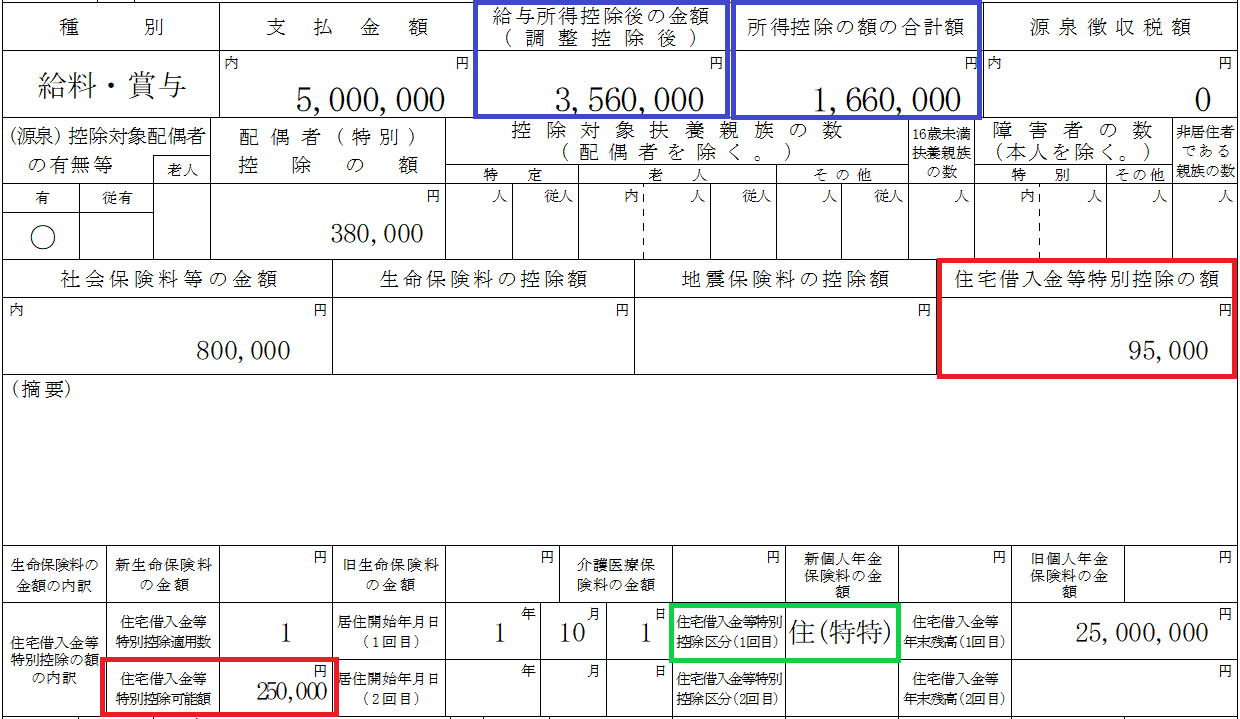

年末調整で住宅ローン控除を控除しきれない場合の住民税控除額は、源泉徴収票を使って以下のように計算します。

源泉徴収票

住民税控除額の計算方法

住民税からの控除があるか判定(赤枠)

- 「住宅借入金等特別控除可能額」の欄は所得税から控除しきれない場合に記載します。従ってこの欄に記載がある場合は住民税からの控除があります。(この欄に記載がない場合は所得税から控除しきれているので住民税からの控除はありません。)

今回250,000円の記載があるので住民税からの控除があります。 - 「住宅借入金等特別控除の額」の欄は所得税から控除しきれない場合、所得税を限度に記載します。

従って今回は控除しきれてないので95,000円は所得税ということになります。

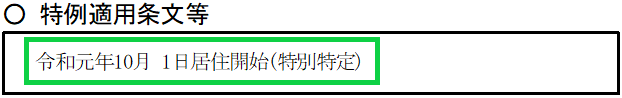

住民税の控除限度額の判定(緑枠)

- 「住宅借入金等特別控除区分」に(特)、(特特)とある場合、特定取得、特別特定取得で住民税の控除限度額は以下の金額になります。

所得税の課税総所得金額等×7%(136,500円限度)

今回(特特)で特別特定取得なのでこの限度額になります。 - 「住宅借入金等特別控除区分」に(特)、(特特)とない場合、特定取得以外で住民税の控除限度額は以下の金額になります。

所得税の課税総所得金額等×5%(97,500円限度)

住民税控除額の計算

次のうち最も少ない額133,000円が住民税からの控除額になります。

(翌年度住民税から控除。源泉徴収票が令和2年分なら令和3年度住民税から控除。)

- 住宅ローン控除のうち所得税から控除しきれない額(赤枠)

住宅借入金等特別控除可能額250,000円ー住宅借入金等特別控除の額(所得税)95,000円=155,000円 - 限度額:所得税の課税総所得金額等×7%(青枠)

(給与所得控除後の金額3,560,000円ー所得控除の額の合計額1,660,000円)×7%=133,000円 - 限度額:136,500円

まとめ

いかがだったでしょうか。住民税の住宅ローン控除額が計算できれば所得税と合わせたトータルな控除額を把握することができます。ご活用ください。

-

住宅ローン控除申告代行2万円!資料はメールで全国対応!

申告し忘れて数年分ご依頼の場合の2年目以降は1万5千円。専用お申込みフォームと資料の受渡しがスマホで撮影等メールなので効率的でスピーディー。対面・電話・コピー郵送一切不要。全国対応。 目次住宅ローン控 ...

続きを見る