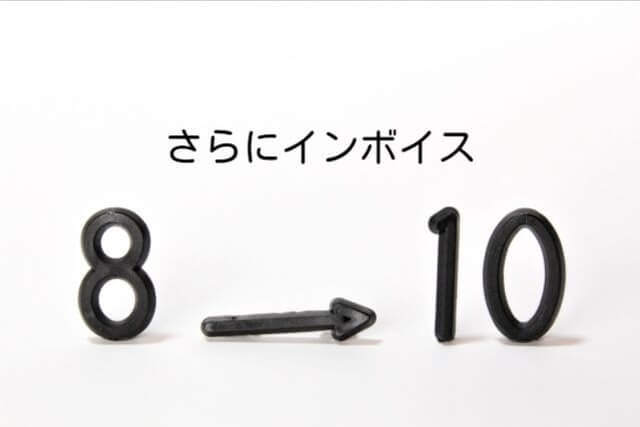

免税事業者の益税解消を目的としたインボイス制度。免税事業者に影響が大きいとされますが、いよいよ令和3年10月から登録申請の受付が開始されます。

そこで今回は、来るべきインボイス制度に備えて、インボイス制度でどう変わるのか、免税事業者がとりうる対応策には何があるのか、具体的な数字(キャッシュフロー)を使って詳しく解説します。

消費税のしくみ

まずは、インボイス制度を理解する為に、消費税のしくみを簡単に解説します。消費税は、事業者が以下の算式で計算した消費税を国に申告納付します。(負担者は消費者)

消費税のしくみ

売上税額(預った消費税)ー仕入税額(払った消費税)=納付税額

売上税額から仕入税額を控除することを仕入税額控除といいますが、この仕入税額控除が令和5年10月から始まるインボイス制度によって変わります。

インボイス制度でどう変わる?

免税事業者等からの仕入は仕入税額控除できなくなる

| 支払先 | ~令和5年9月 現行制度 | 令和5年10月~ インボイス制度 |

| 消費者 免税事業者 | 仕入税額控除できる (請求書等で) | 仕入税額控除できない (インボイス発行不可) |

| 課税事業者 (登録事業者) | 仕入税額控除できる (請求書等で) | 仕入税額控除できる (インボイスで) |

現行制度では、支払先が消費者、免税事業者、課税事業者のいずれであるかを問わず、課税仕入で請求書等があれば仕入税額控除できます。

ですが、令和5年10月から始まるインボイス制度では、インボイスがないと仕入税額控除ができなくなります。インボイスは、①課税事業者で、かつ、②適格請求書発行事業者として税務署の登録を受けた事業者(登録事業者)しか発行できないので、インボイスを発行できない消費者、免税事業者からの課税仕入は仕入税額控除できなくなります。(一部特例あり)

インボイスとは

インボイス(適格請求書)とは、登録番号(課税事業者であることを証明する番号)の記載がある請求書等のことをいいます。登録番号がインボイスの最大の特徴で、今までの請求書等との違いになります。あとは税率、税額など必要事項が記載してあればよく、様式は問いません(手書きでも構いませんし、請求書、納品書、領収書、レシートなどの名称も問いません)。インボイス導入後は、登録番号があれば控除できる。登録番号がなければ控除できない。という取扱いになります。

関連記事インボイスを発行できる適格請求書発行事業者になる為の手続(税務署に登録して登録番号をもらう)について詳しくは以下の記事をご覧ください。

関連記事適格請求書発行事業者の登録申請書の様式や具体的な書き方について詳しくは以下の記事をご覧ください。

免税事業者等からの仕入の仕入税額控除の経過措置

消費者、免税事業者からの課税仕入は仕入税額控除できなくなりますが、いっきに控除できなくなるのではなく、6年間は一部控除を認める経過措置が設けられています。以下が仕入税額控除できる割合になります。(経過措置80%、50%)

| 支払先 | 令和5年10月~ 令和8年9月 | 令和8年10月~ 令和11年9月 | 令和11年10月 ~ |

| 消費者 免税事業者 | 80% 当初3年 | 50% その後3年 | 控除できない 6年後 |

| 課税事業者 (登録事業者) | 100% | 100% | 100% |

免税事業者等からの課税仕入は、当初3年間は80%控除(残り20%は控除不可)、その後3年間は50%控除(残り50%は控除不可)、6年後は全て控除できなくなります。

仕入税額控除できない免税事業者からの仕入は敬遠、値下要求、インボイス要求される可能性がある

例えば、今まで税込110万円(税抜100万円、消費税10万円)で仕入れていた場合、仕入税額控除は以下のようになります。

| 支払先 | 現行制度 ~令5年9月 | 令5年10月~ 令8年9月 | 令8年10月~ 令11年9月 | 令11年10月 ~ |

| 消費者 免税事業者 | 10万円 | 8万円控除 2万円増税 | 5万円控除 5万円増税 | 控除できない 10万円増税 |

| 課税事業者 (登録事業者) | 10万円 | 10万円 | 10万円 | 10万円 |

買い手である事業者は、今までは、支払先がどこかを問わず、10万円全額控除できましたが、インボイス制度が始まる令和5年10月からは、インボイスを発行できない免税事業者から仕入れると控除額が少なくなり(8万円⇒5万円⇒控除なし)、その分税負担が増える(2万円⇒5万円⇒10万円)ことになります。

その為、同じものならインボイスを発行できる課税事業者(登録事業者)から仕入れた方が良いということになり、免税事業者からの仕入が敬遠されるようになります(顧客離れ)。

また、免税事業者と取引を続けるのであれば、税負担が増えないように、税負担が増える分の値下げを要求したり(値下要求)、インボイスの発行(課税事業者になること)を要求したり(インボイス要求)する可能性があります。

免税事業者に起こる可能性

- 顧客離れ・・・税額控除できる他の課税事業者に変更

- 値下要求・・・税額控除できない分の値下げを要求

- インボイス要求・・・税額控除できるようインボイスを要求(課税事業者になることを要求)

ですので、売り手である免税事業者としては、そのような顧客離れ、値下要求、インボイス要求を想定して、今から対応策を考えておく必要があります。

以下で、免税事業者がとりうる対応策と、それを取った場合のキャッシュフローを具体的に見ていきましょう。

免税事業者の具体的な対応策とキャッシュフロー

免税事業者がとりうる対応策としては、以下の3つが考えられます。

3つの対応策

- 現状維持(免税事業者のままで、値下げしない)・・・対応策A

- 値下対応(免税事業者のままで、値下げをする)・・・対応策B

- 登録対応(課税事業者になって、値下げしない)・・・対応策C

以下の具体例を使ってそれぞれの対応策と、それを取った場合のキャッシュフローについて見ていきましょう。

具体例

- 免税事業者

- 課税売上110万円(税抜売上100万円、売上税額10万円)

- 課税仕入66万円(税抜仕入60万円、仕入税額6万円)

現状維持(免税事業者のままで、値下げしない)・・・対応策A

現状維持(免税事業者のままで、値下げしない)をした場合、以下のA1のようになります。

| 対応策 | 売上税額① | 仕入税額② | 納付税額③ ①ー② | キャッシュ④ ①ー②ー③ |

| A1免税事業者 現状 | 10万円 | 6万円 | 0万円 免税 | +4万円 益税 |

現状、免税事業者は、小規模である為、事務負担を考慮して消費税の申告納税義務が免除されています。その為、課税事業者と比べて、消費税の申告事務負担がありません。消費税の申告をする為には、帳簿上で課税・非課税・税率を区分したり、最終的にそれらを集計して申告書を作成・提出したりと、それなりの労力を要します。また、課税事業者であれば納付されて手許に残らないはずの納付税額4万円が手許に残るのでキャッシュがプラスになります(免税によって得をするので「免税事業者の益税」といいます)。

ですので、現状が免税事業者にとって一番良い状態(申告事務負担がない、益税がある)になります。ですので、まずは、この優遇された現状を維持できないか検討します。現状を維持できる場合としては以下の3つのケースが考えられます。

1つ目は、インボイス特例で売り手のインボイスがなくても仕入税額控除できるケースです。自動販売機、自動サービス機(コインロッカー、コインランドリー等)による販売(3万円未満)や、生産者(農家等)の卸売市場、農協等(無条件委託、共同計算)を通じた委託販売の場合は、インボイスの交付義務の免除特例(自販機特例、卸売市場特例、農協等特例)で、売り手である自販機や農家等のインボイスがなくても仕入税額控除できます。このような場合は何も変わらないので現状維持が可能です。(卸売市場、農協等の書類は必要)

2つ目は、顧客が消費者(B2C、ビジネスtoコンシューマー)のケースです。顧客が消費者(B2C)場合、消費者は仕入税額控除の必要がないので、インボイスも必要ありません。また、買い手の負担が増えるわけでもないので値下げも必要ありません。この場合も現状維持が可能です。(顧客が免税事業者や簡易課税事業者の場合も同様)

3つ目は、顧客が事業者(B2B、ビジネスtoビジネス)で、売り手である免税事業者に強み(技術や信頼など)があるケースです。顧客が事業者(B2B)の場合、事業者は仕入税額控除のためにインボイスが必要です(インボイスがない場合は、その分消費税の納税負担が増えます)が、買い手にとって、売り手である免税事業者が他に代えがたい存在であれば、税負担が増えた(実質値上)としても発注してくれます。この場合も現状維持が可能です。

現状維持が可能なケース

- インボイス特例(自販機特例、卸売市場特例、農協等特例)・・・インボイスがなくても控除できる(卸売市場、農協等の書類は必要)

- 顧客が消費者(B2C)・・・インボイスでの控除が要らない

- 顧客が事業者(B2B)で強みあり・・・控除できなくても発注したい

上記いずれかに該当しない場合は、顧客離れ、値下要求、インボイス要求が起こる可能性があります。その場合は、以下の値下対応(免税事業者のままで、値下げをする)や、登録対応(課税事業者になって、値下げしない)などの対応策を検討していきます。

値下対応(免税事業者のままで、値下げをする)・・・対応策B

値下対応(免税事業者のままで、値下げをする)をした場合、以下のB1~B3のようになります。

| 対応策 | 売上税額① | 仕入税額② | 納付税額③ ①ー② | キャッシュ④ ①ー②ー③ |

| A1免税事業者 現状 | 10万円 | 6万円 | 0万円 免税 | +4万円 益税 |

| B1免税事業者 20%値下 | 8万円 概算 | 6万円 | 0万円 免税 | +2万円 益税 |

| B2免税事業者 50%値下 | 5万円 概算 | 6万円 | 0万円 免税 | ▲1万円 悪い |

| B3免税事業者 100%値下 | 0万円 | 6万円 | 0万円 免税 | ▲6万円 悪い |

値下対応は、免税事業者のままで、買い手である事業者が仕入税額控除できなくなる分(=納税が増える分、経過措置で当初3年は20%、その後3年は50%、6年後は100%)を値下げする(売上税額10万円⇒概算8万円⇒概算5万円⇒0万円)という対応策になります。

値下対応は、免税事業者なので消費税の申告事務負担はありませんし、B1のように値下げ後の売上税額が仕入税額を上回ればキャッシュがプラスになります。B2の場合は値下げ後の売上税額が仕入税額を下回るのでキャッシュがマイナスになりますが、仮に仕入率が低く仕入税額が4万円だとするとキャッシュはプラスになります。

ですので、値下対応は、経過措置の仕入税額控除割合(=値下げ後の割合、当初3年は80%、その後3年は50%)が仕入率(具体例では60%)を超えるのであれば、免税事業者にとっては良い対応策(申告事務負担がない、益税がある)になります。

B3のように6年後に経過措置が切れて100%値下げする場合や、インボイス制度開始時に免税事業者を理由に消費税分の値下げを要求されて100%値下げする場合は、キャッシュがマイナスになるので良い対応策ではありません。本来、消費税は消費者が負担する税金なので、事業者の負担(キャッシュがマイナスになること)はありません。ですので、このようにキャッシュがマイナスになる場合は、次の対応策である登録対応(課税事業者になって、値下げしない)を検討します。

値下対応は、6年後には必ず100%値下げになる(損する)ので、暫定的な対応策になります。また、相手が応じてくれなければ実現できません。

登録対応(課税事業者になって、値下げしない)・・・対応策C

登録対応(課税事業者になって、値下げしない)をした場合、以下のC1~C3のようになります。

| 対応策 | 売上税額① | 仕入税額② | 納付税額③ ①ー② | キャッシュ④ ①ー②ー③ |

| A1免税事業者 現状 | 10万円 | 6万円 | 0万円 免税 | +4万円 益税 |

| C1課税事業者 原則課税 | 10万円 | 6万円 | 4万円 | +0万円 本来 |

| C2課税事業者 簡易課税有利 | 10万円 | 6万円 7万円概算控除 | 3万円 | +1万円 益税 |

| C3課税事業者 簡易課税不利 | 10万円 | 6万円 5万円概算控除 | 5万円 | ▲1万円 悪い |

登録対応は、買い手である事業者が仕入税額控除できなくならないように課税事業者になってインボイスを発行できる適格請求書発行事業者に登録する(登録事業者)という対応策になります。

登録対応は、免税事業者であることを理由に、顧客離れが起こることはありませんが、課税事業者になるので消費税の申告と納税をしなければならなくなります。消費税の計算のしかたは、原則課税と簡易課税の2種類あります。

C1の原則課税は、売上税額から控除する仕入税額を実際に払った仕入税額で計算します。実際の仕入税額を記帳集計しなければならないので消費税の申告事務負担は重いです。また、消費税によってキャッシュがプラスになったり、マイナスになったりすることはありません(本来、消費税で得したり、損したりすることはありません)。

C2とC3の簡易課税は、売上税額から控除する仕入税額を概算の仕入税額で計算します。実際の仕入税額を記帳集計しなくていいので消費税の申告事務負担は軽いです。また、C2のように概算の仕入税額(7万円)が実際の仕入税額(6万円)を上回れば、差額分(1万円)、キャッシュがプラスになります(簡易課税によって得をするので「簡易課税の益税」といいます)。逆にC3のように概算の仕入税額(5万円)が実際の仕入税額(6万円)を下回ると、差額分(1万円)、キャッシュがマイナスになります。

ですので、簡易課税が有利になる場合(概算の仕入税額>実際の仕入税額)は、課税事業者にとって一番良い状態(申告事務負担が軽い、益税がある)になります。逆に、簡易課税が不利になる場合(概算の仕入税額<実際の仕入税額)は、申告事務負担は重いが、キャッシュで損しない原則課税を選ぶのか、それとも、キャッシュで損しても、申告事務負担が軽い簡易課税を選ぶのか、キャッシュを重視するのか、事務負担を重視するのかの選択になります。

計算のしかたと特徴

- 原則課税:売上税額ー実際の仕入税額=納付税額

- 申告事務負担重い(実際の仕入税額の記帳集計が必要な為)

- 益税なし、損もなしC1

- 簡易課税:売上税額ー概算の仕入税額(売上税額×みなし仕入率)=納付税額

- 申告事務負担軽い(実際の仕入税額の記帳集計が不要な為)

- 益税あり(概算の仕入税額>実際の仕入税額)C2

- 損もあり(概算の仕入税額<実際の仕入税額)C3

ただし、設備投資を予定している場合は別途検討が必要

上記対応策では全て「売上税額10万円>仕入税額6万円」を前提に見てきましたので、有利な順番は以下の通りでした。

- 免税事業者(申告事務負担なし、益税あり+4万円)

- 簡易課税(申告事務負担軽い、益税あり+1万円)

- 原則課税(申告事務負担重い、益税なし+0万円)

ただし、設備投資で以下のように「売上税額10万円<仕入税額100万円」となる場合は、有利な順番が変わりますので注意が必要です。設備投資を予定している場合は別途検討が必要になります。

- 原則課税(申告事務負担重い、損なし+0万円)

- 免税事業者(申告事務負担なし、損あり▲90万円)

- 簡易課税(申告事務負担軽い、損が大きい▲95万円)

| 対応策 | 売上税額① | 仕入税額② | 納付税額③ ①ー② | キャッシュ④ ①ー②ー③ |

| 免税事業者 | 10万円 | 100万円 | 0万円 免税 | ▲90万円 悪い |

| 課税事業者 原則課税 | 10万円 | 100万円 | ▲90万円 還付 | +0万円 本来 |

| 課税事業者 簡易課税 | 10万円 | 100万円 5万円概算控除 | 5万円 納税 | ▲95万円 悪い |

免税事業者の対応策(キャッシュフロー)一覧

以上の免税事業者の対応策(キャッシュフロー)を一覧にすると以下のようになります。(設備投資を予定している場合は別途検討)

| 対応策 | 売上税額① | 仕入税額② | 納付税額③ ①ー② | キャッシュ④ ①ー②ー③ |

| A1免税事業者 現状 | 10万円 | 6万円 | 0万円 免税 | +4万円 益税 |

| B1免税事業者 20%値下 | 8万円 概算 | 6万円 | 0万円 免税 | +2万円 益税 |

| B2免税事業者 50%値下 | 5万円 概算 | 6万円 | 0万円 免税 | ▲1万円 悪い |

| B3免税事業者 100%値下 | 0万円 | 6万円 | 0万円 免税 | ▲6万円 悪い |

| C1課税事業者 原則課税 | 10万円 | 6万円 | 4万円 | +0万円 本来 |

| C2課税事業者 簡易課税有利 | 10万円 | 6万円 7万円概算控除 | 3万円 | +1万円 益税 |

| C3課税事業者 簡易課税不利 | 10万円 | 6万円 5万円概算控除 | 5万円 | ▲1万円 悪い |

免税事業者の対応策の検討の流れ

以上の免税事業者の対応策の検討の流れをまとめると以下のようになります。

- 現状維持(免税事業者のままで、値下げしない)A

- 申告事務負担なし、益税あり・・・一番良い

- ただし、現状維持できるのは限定される(インボイス特例、B2C、B2Bで強みあり)

- 値下対応(免税事業者のままで、値下げをする)B

- 申告事務負担なし、経過措置控除割合>仕入率なら益税あり・・・良い

- ただし、経過措置は6年間だけ・・・暫定的な対応、取引先との協議が必要

- 登録対応(課税事業者になって、値下げしない)C

- 簡易課税有利の場合、申告事務負担軽い、益税あり・・・良い

- 簡易課税不利の場合、

- 原則課税選択、申告事務負担重い、キャッシュ損なし・・・キャッシュ重視

- 簡易課税選択、申告事務負担軽い、キャッシュ損あり・・・事務負担重視

- ただし、設備投資を予定している場合は有利な順番が変わるので別途検討が必要

まとめ

いかがだったでしょうか。免税事業者がとりうる対応策について、具体的な数字(キャッシュフロー)を使ってシュミレーションしてみました。あとは個々の状況に応じて総合的に判断ということになりますが、いずれにしても早めの対応が重要になります。参考にしてください。